查看最新行情

查看最新行情

近年来融资买股票成本,物流行业风起云涌,继七大快递公司集体上市后,零担赛道、整车赛道中的玩家亦相继登陆资本市场,掀起了又一轮上市狂潮。

但盛丰物流的IPO之路则稍显曲折,公司早在2021年5月20日便向SEC秘密递表,至2022年9月9日时首次公开招股文件,在之后的五个月内,公司三次更新了招股说明书。至2023年2月17日,其第四次向SEC更新了招股文件。

颇为惹人注目的是,在最新版的招股书中,盛丰物流下调了募资额,从之前的发行500万股募集2500万美元下调至发行350万股募集1350万美元,发行价亦从5美元降至4.5美元。

新股下调募资额往往是上市遇冷的表现,但这也并不让人意外,毕竟在近两年上市的物流行业的相关企业中,大多表现均不如人意,除了有疫情制约了行业发展这个因素外,市场竞争剧烈、业务同质化严重亦是影响企业估值的关键。

那么下调募资额的盛丰物流基本面究竟如何?我们不妨从公司招股书中一探究竟。

特斯拉上海成新客户,燃料成本上升扰动利润释放

自2001年成立以来,盛丰物流便专注于为客户提供综合物流解决方案,经过超二十年的沉淀,公司已形成了三大业务板块,分别是B2B 货运服务、云存储服务和增值服务。

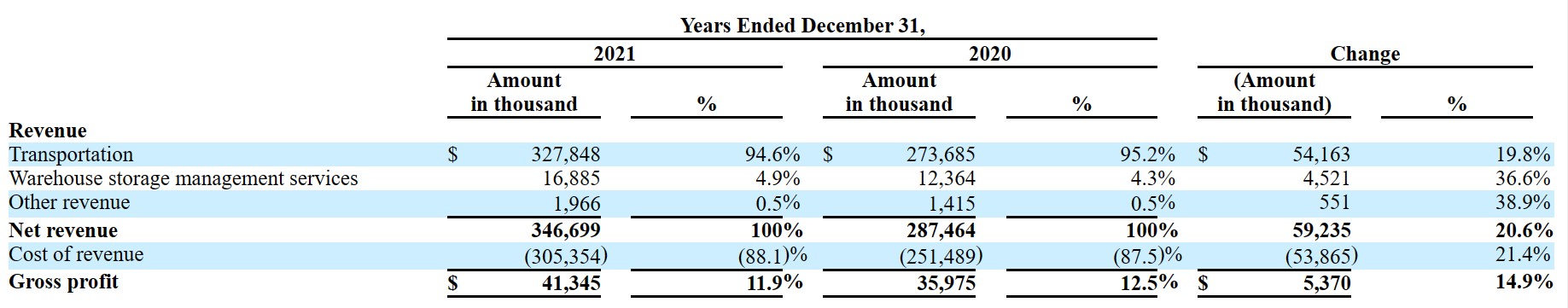

其中,B2B货运服务是核心,2021年该业务收入占比高达94.6%;云存储指的是向客户提供仓储服务后从中收取收入,2021年时该业务占比为6.4%;增值服务指的是报关进仓、货物保险、打包包装等,收入占比较小。

详细来看,盛丰物流的B2B货运服务主要是针对于整车运输以及零担市场。目前行业中的零担玩家主要有两类,一类是自营,另一类是掌握运输主干线和中转枢纽,覆盖网络则采取加盟的模式迅速扩张市场,而盛丰物流便属于前者。

据招股书显示,盛丰物流集中控制和管理着35个区域分拣中心、22个云OFC、42个服务网点,覆盖了31个省的341个城市。在运输方面,盛丰物流有约600辆自有卡车和车辆,同时公司与4000多家运输供应商达成合作,为公司的业务发展提供充足的运力支持。

Comerica Bank首席经济学家Bill Adams指出:“当前经济状况稳健,尽管中低收入阶层消费者开始紧缩开支,但富裕消费者的强劲购买力维持了整体经济的正向发展。”Adams强调,经济表现良好,但不同收入群体间的消费模式分化明显。

基于广泛的网络体系,盛丰物流与各行各业超4000多家制造商和贸易公司建立了业务关系,2019至2022年上半年,该公司的客户数量分别为2116名、2061名、2535名、2595名,其中包括了宁德时代、光明乳业、顺丰快递、施耐德电气等知名企业,均是公司客户。值得注意的是,自2019年以来,在所有客户中,没有任何一个在盛丰物流的收入占比中超5%,这说明公司的客户资源分散,处于明显的买方市场。

从业绩来看,盛丰物流2021年收入增长20.6%至3.29亿美元,这主要得益于货运业务现有客户需求的增加以及公司在报告期内新增一个客户特斯拉上海有限公司。

货运业务规模扩大后,公司不得不外聘第三方外包物流公司提供运输服务,这导致了合作成本的增加,以及燃油价格的上升亦助推了收入成本,因此公司报告期内的毛利增长14.9%至4134.5万美元,慢于收入增速,期内毛利率为11.93%,较2020年时的12.5%有一定下滑。在此基础上,盛丰物流总运营费用增长与业务规模扩张相匹配,因此期内净利润仍实现了约10%的增长至664.6万美元。

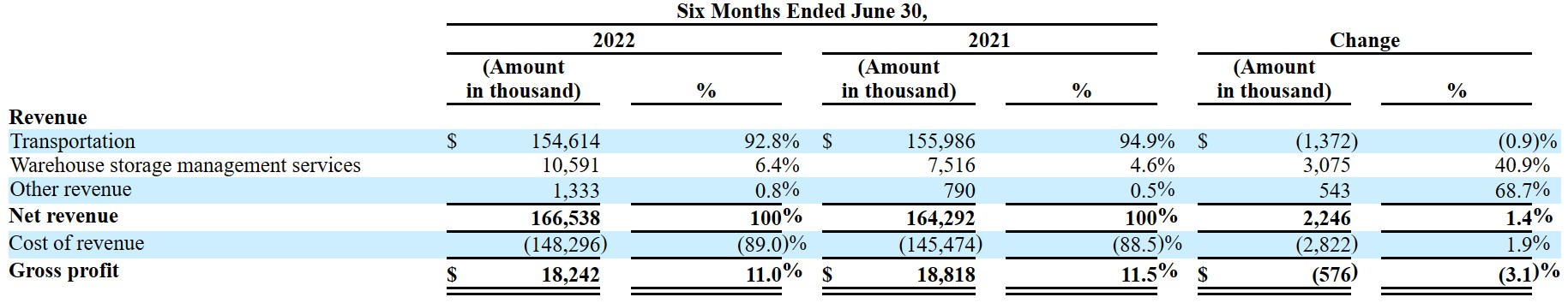

至2022年上半年中,盛丰物流收入增长1.4%至1.67亿美元,整体保持稳定。公司表示,自疫情以来,公司收入的增长主要得益于电子商务发展的推动,来自汽车零部件行业的收入则在特斯拉成为客户后快速增长,但由于4-5月份上海疫情的复发,导致来自上海的货运服务收入下滑,存储及增值服务则快速增长。

期内毛利下滑3.1%至1824.2万美元,这主要因为燃料价格上涨导致的运输成本增加。此外,公司在报告期内推进降本增效策略,这使得总营业费用下降11%至1442.7万美元。费用的控制效果立竿见影,在收入、毛利下滑的情况下,公司期内净利润同比大增46.92%至245.5万美元。

从资产负债表来看,盛丰物流虽采取了自建网点的重资产运营模式,但公司的资产结构相对良好,至2022年6月30日止时,其总资产为2.29亿美元,总负债为1.35亿美元,资产负债率58.95%,流动比率接近1:1,这说明盛丰物流的经营风格更偏向于稳扎稳打。

行业竞争格局持续恶化下能否逆袭?

从行业来看,整车运输与零担市场都是万亿级别赛道。据灼识咨询数据显示,2021年,若以运费计算,我国整车运输市场规模为4万亿,在经济增长的带动下,该市场规模至2026年时有望增至4.5万亿,年复合增速2.4%,五年便有5000亿的市场增量。

而在零担市场方面,据艾瑞数据显示,中国是全球最大的零担市场,2020年市场规模约为1.5万亿元,2021年升至1.63万亿。随着C2M制造商的柔性化生产、全渠道零售及贸易分销扁平化、B2C大件电商的崛起都将带动零担市场持续成长,至2025年时,该市场规模有望突破2万亿人民币。

但无论是整车运输亦或是零担领域,都有着明显的行业痛点,即行业进入门槛低、企业服务同质化、产品单一,这导致市场长期处于高度竞争态势,呈现出了明显的分散格局,市场集中度较低。

不止于此,快递巨头依托业务协同优势,亦开始逐渐进入整车运输及零担市场。自2017年起,顺丰、圆通、韵达、申通、百世等多家快递玩家以自建或合作的方式纷纷推出货运业务,这进一步加剧了行业竞争。

从未来趋势看,物流行业必将加速向头部企业集中,这是因为头部企业有更充足的资金投入数字化转型,通过数字化变革,能更大程度的激发规模效应,降低成本,从而逐渐挤出市场中的小玩家。

就规模而言,盛丰物流目前的市场份额并不拔尖。据Frost & Sullivan报告显示,2019年、2020年盛丰物流中国所有B2B独立合同物流公司中排名前50。在中国物流与采购联合会发布的《关于发布2022年度中国物流企业50强、民营物流企业50强的通告》中,盛丰物流排在民营物流企业50强的32名。显然,盛丰物流于市场中已有了一定规模,但与行业领先玩家相比,仍有明显差距。

在这样的行业背景下,盛丰物流要逆袭而上的压力不可谓不大,因此上市增强品牌影响力并募集资金加速公司发展自然成为了必然选择。在招股书中,盛丰物流对此次IPO募集资金的使用做了详细规划,其表示,其中的约20%将用于扩大和增加区域分拣中心的数量,约20%将用于扩大和增加服务网点和云存储数量,约15%用于增加自有车队,约15%将用于升级现有区域的分拣中心、仓储和服务网点,约10%用于改善IT基础设施,剩余资金用作一般企业用途。

就短期而言,随着2023年疫情影响的消除,我国经济和商业活动持续复苏,市场需求的改善有望带动盛丰物流发展较2022年提速,且上市募资资金的使用将助力公司规模进一步扩张。但长期来看,竞争格局的持续恶化、产品服务同质化以及潜在价格战的可能都将是盛丰物流需直面的难题。

而从资本市场角度看,在物流企业陆续上市后融资买股票成本,市场对行业的难点已有清晰认识,并逐渐出现了审美疲劳,对于没有新故事的盛丰物流,或许也难以吸引资金青睐。

炒股开户享福利,入金抽188元红包,100%中奖!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP